Možná jsi už slyšela pojem dividendové akcie. Jedná se o akcie společností, které vyplácejí jejich držitelům dividendy. Co je to vlastně dividenda? A co ti investování do dividendových akcií nebo ETF může přinést? Zjisti v článku.

Dividenda: Pravidelný příjem do kapsy

Některé akciové společnosti pravidelně vyplácejí akcionářům dividendy. Tím se s nimi vlastně dělí o část svých zisků. Dividendu si tak můžeš představit jako jakousi odměnu za to, že do dané firmy investuješ.

Proč firmy vyplácejí dividendy?

Společnosti samozřejmě nevyplácejí dividendy jen tak z dobré vůle. Získávají tím vyšší atraktivitu pro investory, kteří se zaměřují na dividendy. Dividendové akcie jsou oblíbené třeba proto, že zajišťují cashflow, tedy okamžitý a pravidelný příjem na účet. To ale není jedinou motivací investorů.

Firmy, které dlouhodobě a stabilně platí dividendy, jsou pro ně často také více důvěryhodné. Když se společnost každým rokem dělí o zisk, dává tím vlastně najevo, že se jí daří natolik dobře, aby si to mohla dovolit.

Jak často společnosti vyplácejí dividendy?

Frekvence vyplácení dividend se liší firmu od firmy. Nejčastější je vyplácení dividend čtyřikrát ročně. Některé společnosti ale vyplácejí dividendy pouze jednou ročně, jiné dvakrát ročně či dokonce každý měsíc.

Pokud chceš investovat, abys získala pravidelný příjem z dividend, tato informace pro tebe bude důležitá. Můžeš ji u každé firmy dohledat. Stačí zadat název společnosti do Googlu společně s dotazem, jak často platí dividendy.

Dividendoví aristokraté a dividendoví králové

Ne každá společnost, která platí dividendu, se těší u investorů stejné oblibě. Záleží i na dalších faktorech, jako je třeba výše vyplácené dividendy nebo to, jak dlouho již společnost dividendu platí.

Mezi nejpopulárnější patří takzvaní dividendoví aristokraté či dividendoví králové. Dividendový aristokrat nebo dividendový král je společnost, která dlouhou dobu vyplácí dividendy a navíc soustavně zvyšuje jejich hodnotu. Tedy každý rok vyplácejí investorům na dividendách o něco více peněz.

Dividendovým aristokratem nazýváme firmu, která zvyšuje hodnotu vyplácených dividend více než 25 let. Dividendový král pak zvyšuje hodnotu dividend už déle než 50 let.

Příklad několika společností, které již řadu let vyplácejí dividendy a zvyšují jejich hodnotu. Walmart je dividendový aristokrat, všichni ostatní na obrázku dokonce dividendoví králové. V současné době je dohromady celkem 65 dividendových aristokratů a králů. Poslední aktualizace: 4.10.2020.

Příklad několika společností, které již řadu let vyplácejí dividendy a zvyšují jejich hodnotu. Walmart je dividendový aristokrat, všichni ostatní na obrázku dokonce dividendoví králové. V současné době je dohromady celkem 65 dividendových aristokratů a králů. Poslední aktualizace: 4.10.2020.

Pasivní příjem z dividend: Kolik na nich můžeš vydělat?

K tomu, abys získala slušný pasivní příjem z dividend, je potřeba investovat poměrně dost peněz. Dividendy se v průměru pohybují kolem 2 % ročně, není ale výjimkou, že firma vyplácí dividendu jen v desetinách procent. Existují pak i společnosti, které vyplácejí dividendy kolem 5 – 6 % i vyšší.

Vyšší dividendy vyplácejí často například banky, ale třeba i tabákové společnosti. Do těch zase řada lidí investovat nechce z etických důvodů.

Příklad s průměrnou dividendou 2 %:

- Představ si, že budeš investovat 100 000 Kč s dividendovým výnosem 2 %

- Ročně získáš na dividendách 2000 Kč

- Z toho musíš zaplatit daň 15 %, tedy 300 Kč

- Tvůj čistý výnos z dividend je tedy 1700 Kč ročně

Získat vysoké cashflow jen z dividend je tedy poměrně náročné. I tak jsou pro řadu investorů velmi lákavé. Život na dividendách bez nutnosti chodit do práce je velkým snem každého dividendového investora.

Jak je to s dividendami a složeným úročením?

Chtěla bych se pozastavit nad složeným úročením. Řada lidí se mě totiž ptá, jak je to se složeným úročením v případě, že společnost vyplácí dividendy, a ty se pak NEreinvestují. Mají pocit, že složené úročení pak nemůže fungovat.

Je potřeba ale pochopit, že dividendy a růst hodnoty akcií společnosti jsou dvě různé věci. A každá z nich nich může přinést složené úročení.

Tedy pokud ti firma vyplatí dividendu, a ty ji dále NEreinvestuješ, na této částce již samozřejmě nebude docházet ke složenému úročení. Neznamená to ale, že tím přestává růst hodnota firmy a jejích akcií jako takových.

Ani společnosti, které vyplácejí dividendy, nevyplatí veškeré své zisky akcionářům. Část zisků si společnost vždy ponechá a může je investovat do svého vlastního růstu. Pokud se tedy firmě daří a je po ní na burze poptávka, hodnota jejích akcií může i nadále růst.

Představ si třeba, že jsi koupila akcii za 100 EUR a za 5 let má hodnotu 150 EUR. Hodnota tvých investovaných 100 EUR se také zvýšila na 150 EUR. Takže stále dochází ke složenému úročení, když hodnota tvé akcie rok od roku roste. Samozřejmě bude tvůj výnos nižší než v případě reinvestovaných dividend.

O tom, jak vlastně funguje složené úročení, si můžeš přečíst v tomto článku.

Kolik procent vyplácí vybraná firma na dividendách?

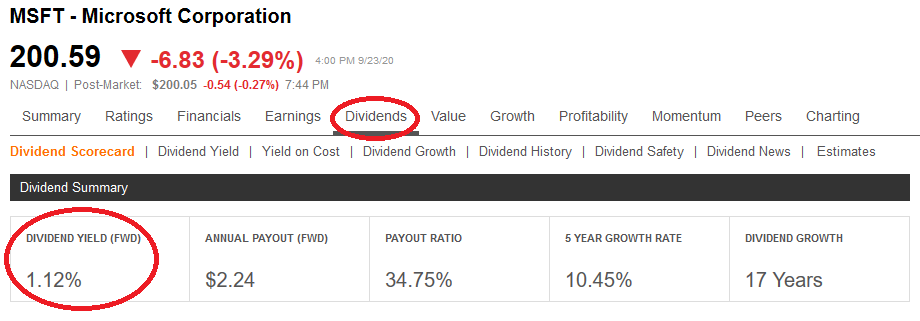

Jak vlastně zjistit, kolik tvá vybraná společnost platí na dividendách? Nejčastějším ukazatelem, který se používá v souvislosti s výší dividend, je takzvaný dividend yield, tedy dividendový výnos. Dividendový výnos firmy můžeš najít na internetu, například na webu seekingalpha (pro US akcie).

Na webu seekingalpha si zadej název společnosti, která tě zajímá. Překlikni si na dividends a v prvním políčku najdeš dividendový výnos (dividend yield).

Pozor, dividendový výnos se neustále lehce mění na základě aktuální ceny akcií. Jedná se tedy o přibližný dividendový výnos. Tvůj konkrétní výnos se bude mírně lišit na základě toho, za kolik jsi akcii koupila. Ale věřím, že pro základní orientaci nám tady tento ukazatel bohatě postačí.

Existují také dividendové ETF

Stejně jako dividendové akcie, existují také ETF, které vyplácejí dividendy.

Například ETF S&P 500 můžeš najít ve variantě, která dividendy automaticky reinvestuje (accumulating) nebo i ve variantě, kdy ti budou dividendy chodit přímo na účet u brokera. Takové ETF se nazývá distribuující (distributing).

Výhody a nevýhody každého z nich vysvětlím v dalším odstavci.

Plusy a minusy investování do dividendových akcií či ETF

Podle čeho se rozhodnout, jestli investovat do akcií nebo ETF, které vyplácejí dividendy? Tady je několik plusů a mínusu dividendových akcií a ETF.

Plusy

+ Řada investorů investuje do dividendových akcií, protože chtějí mít stálý příjem na účet. Ti, kteří se třeba blíží důchodu, často investují více peněz do dividendových společností, aby mohli z dividend pokrýt své náklady na život. Jak jsem ale zmínila výše, k tomu je třeba mít zainvestováno dost peněz.

+ Řada společností každý rok poměrně značně navyšuje své dividendy. To znamená, že čím déle budeš takovou společnost držet ve svém portfoliu, tím vyšší cashflow (pravidelný příjem na účet) můžeš získat.

+ Investice do dividendových aristokratů může působit na mnoho lidí důvěryhodněji než investice do rychle rostoucí, například technologické firmy, která dividendy neplatí.

+ V krizi, když cena akcií klesá a investor vidí, že se hodnota jeho portfolia snižuje, dividendy mohou působit pozitivním uklidňujícím dojmem. Navíc pak může investor za dividendy nakoupit nové akcie firem „ve slevě“.

Mínusy

– Zatímco zisky z prodeje akcií jsou po třech letech držení zbaveny daně, na dividendách je potřeba zaplatit vždy 15% daň.

– Pokud chceš dividendy sama ručně po obdržení reinvestovat, většinou je potřeba počítat s poplatky u brokera za nový nákup akcií.

Pozor: Například u brokera DEGIRO u profilu Custody (nejzákladnější profil) je dokonce potřeba zaplatit při příjmu dividendy kromě daně ještě poplatek 1 EUR + 3 % z dividendy. A to je opravdu hodně. U profilu Basic tento poplatek za zpracování dividend není.

Pokud se chceš zaregistrovat u brokera DEGIRO, můžeš to udělat zde.

PS: Nezapomeň investovat vždy s rozumem. Investování zahrnuje rizika ztrát.

– V případě, že dividendy nereinvestuješ a necháš je ležet na běžném účtu, nebudeš na nich dosahovat složeného úročení, které přináší růst burzy.

– Když se společnosti přestane dařit, dividendy může kdykoliv snížit či dokonce přestat platit. Není to příliš časté, každá firma (hlavně v USA) se snaží dividendy udržet za každou cenu. Jinak přichází o spoustu akcionářů. A především dividendoví aristokraté a králové nechtějí přijít o svůj status. Je ale třeba vědět, že to riziko tady je.

Dividendové akcie či ETF: Ano nebo ne?

Záleží vždy na tvé strategii a cílech. Pokud chceš kumulovat bohatství do budoucna prostřednictvím investování do ETF, zvolila bych spíše ETF akumulující. Nemusíš s ním řešit daně. Akumulující ETF mohou lépe růst, než ETF dividendové, protože reinvestují dividendy do růstu samotného ETF fondu.

Pokud bys ovšem ráda budovala pasivní příjem na účet, dividendové akcie a ETF pro tebe mohou být tím pravým. Řada investorů to tak dělá. Nakonec, oba způsoby můžeš i nakombinovat a získat od každého něco.

Ale pozor, pokud si vybereš investování do konkrétních akcií firem, je potřeba je nejprve zanalyzovat. Výše dividend by za mě rozhodně neměla být jediným měřítkem, podle čeho se budeš rozhodovat, do jaké firmy investovat.

Chceš investovat do ETF?

Ve svém e-booku popisuji nákup ETF, včetně dvou příkladů akumulovaných ETF – tedy těch, které dividendy nevyplácejí. Z mého pohledu je pro začátečníky taková investice nejjednodušší, především kvůli danění. Podle stejného návodu si však můžeš koupit i dividendové ETF či akcie, které si vybereš sama. Takže pokud tě zajímá, jak začít investovat na burze, mrkni na více informací o e-booku!

Pozn: Veškeré informace na webu jsou určeny pouze ke studijním účelům. Autorka není finanční poradkyní, neposkytuje poradenství a informace neslouží jako konkrétní investiční doporučení. Investování je rizikové a minulé výnosy nezaručují budoucí zisky.

Ahoj, chcela by som sa opýtať prosím, ak to chápem správne, tak ak budem investovať do accumulating ETF, reinvestované dividendy potom nedaním? Dania sa teda len dividendy, ktoré obdržím na bankový účet?

Ďakujem krásne! 🙂

Ahoj Simčo, díky za dotaz 🙂

U akumulovaných ETF je to tak, že dividendy jsou zdaněny na úrovni toho ETF fondu. Tedy zdaněny budou, ale jelikož ty je nedostaneš k sobě na účet, tak jejich danění řešit nemusíš.

Ještě abych vysvětlila, co s nimi dělá ten ETF fond. On je reinvestuje sám do sebe, takže tím zvyšuje svou hodnotu, ale tobě tím nové ETF na účtu nepřibudou. Budeš jen profitovat z toho, že ten fond samotný by měl růst lépe, když bude reinvestovat dividendy do sebe. Snad se mi to daří vysvětlit dost srozumitelně, je to trochu komplikované 🙂

Budu na začátku příštího roku na téma danění ETF publikovat článek, tak to tam pak bude vysvětleno kompletně pro akumulační i distribuční ETF.

Přeji pěkný víkend!

Eva

Ahoj, chápu to správně tak, že dividendy u distribučních ETF neřeším v případě že nepřekročí 6000 Kč? V případě že to jsou jediné prijmy kromě zaměstnání.

Ahoj Anet,

ano, pokud je fyzická osoba zaměstnaná a podepsala u zaměstnavatele růžové prohlášení, nemusí podávat přiznání, pokud příjem podle §7 -10 není vyšší než 6000 Kč. Příjmy z dividend ze zahraničních ETF sem patří také. Tedy pokud je to tvůj případ a nemáš žádný jiný příjem (třeba z P2P nebo z nájmu apod.) přiznání bys řešit nemusela.

Přeji pěkný zbytek neděle

Eva

Dobrý den, Evo,

předně chci poděkovat každému, kdo se snaží ostatním (a v naší zemi obzvláště) vysvětlit, proč je dobré pravidelně a spořit a potom rozumně investovat místo ponechání peněz na účtu.

Příklad složeného úročení krásně ilustruje, tak se vyplatí hledat alternativy ke spořícím účtům, které jsme si v ČR tak oblíbili.

Má to ale jedno velké ALE.

Ten příklad počítá s tím, že to, co investujete na počátku a získáte na úrocích, už nikdy nemůžete ztratit. A to se dá předpokládat jen u bankovních/spořících účtů, termínovaných vkladů a možná ještě státních dluhopisů.

To ale určitě není případ akcií, ETF, firemních dluhopisů nebo finančních derivátů!

Nikdo Vám na burze nezaručí, že pokud investujete 10 000 a za rok zhodnotíte o 1 000, že na konci druhé roku bude hodnota vaší investice jen 9 800. A na tomto předpokladu je bohužel založen samotný princip složeného úročení.

Není to důvod, proč se akciím, dluhopisům nebo ETF vyhnout, ale spojovat to se složeným úročením je zavádějící.

Hezký den a přeji hodně úspěchů při investování nám všem!

Aleš

Dobrý den Aleši,

děkuji za komentář 🙂 Samozřejmě nejde počítat při investování s tím, že by se jednalo o nějaké garantované peníze, ani že by člověk získal stejné úroky každý rok. Jedná se o dlouhodobý průměrný vývoj akciového trhu na základě minulých výnosů, které nemohou garantovat výnosy budoucí. O tom, že je akciový trh volatilní, tedy že každý rok může být ta výnosnost jiná, píšu v dalších článcích, například zde: https://investovaniproholky.cz/rizika-investovani-co-znat-nez-zacnes-investovat/.

Rizika jsou při investování vždy, ale pokud má člověk dlouhý investiční horizont a je si vědom toho, jak funguje akciový trh, může podle mého názoru (ale i názoru odborníků) využít síly složeného úročení při investování na akciovém trhu. V případě, že by si dával všechny peníze jen na spořicí účet, byly by patrně na bezpečnějším místě, musí se ale smířit s tím, že budou ztrácet na hodnotě, což je bohužel v dnešní době realita.

Přeji krásný den

Eva

Dobrý den,

jestli se nemýlím, tak pro dividendy fond ETF není nejlepší řešení, protože dochází ke dvojímu zdanění: k prvnímu na úrovni mezi akciemi a ETF fondem a k druhému na vaší straně při vyplacení dividendy. Pokud člověk dostává dividendy z akcíí, tak jsou zdaněny rovnou u zdroje.

Zdravím Danieli,

tuším, že to tak je, ale s daňovou poradkyní jsem toto do hloubky neřešila a daňové otázky jsou natolik komplikované, že nedokážu bohužel potvrdit ani vyvrátit, jestli to tak skutečně je nebo ne. Toto bych si raději ujasnila s odborníkem na daně.

Eva

Dobrý deň,

vo vašej knižke píšete, že máte skúsenosti s viacerými broker platfomami 🙂 Vedeli by ste prosím poradiť, kde sú poplatky z vyplatenej dividendy najnižššie? 🙂

Ďakujem

Dobrý den Diano, to se takto obecně říct nedá, záleží na tom, z jakého státu dividendy dostanete. Obecně třeba na DEGIRO se neplatí žádné poplatky z obdržených dividend, ale pokud byste tam kupovala třeba české akcie, tak se vám budou danit 35 % místo 15 %, takže třeba české akcie se více vyplatí na FIO ebroker. Pokud budete mít dividendy z amerických akcií, tak DEGIRO je zase fajn. Takže záleží na původu akcie 🙂

Teď jsem si uvědomila, že jste ze Slovenska 😀 Tam DEGIRO nefunguje a české akcie vás asi taky zajímat nebudou. Na americké dividendy se dá využít třeba broker Trading 212 🙂

Dobrý den,

pročetla jsem si diskusi nahoře a ráda bych si ujasnila rozdíl mezi distribuční a akumulovanou akcií/ETF. Myslela jsem, že místo vyplacené částky za dividendu je automaticky dokoupena poměrná část akcie/ETF, tím tedy dochází k složenému úročení, ale jak píšete výše, tak to tak není a firma investuje dividendy „do sebe“ bez navýšení počtu akcií pro investora… Jakým způsobem jsou tedy rozlišení investoři, kteří si nechají dividendu vyplatit a kteří nikoliv? Takhle to vypadá, že ti co využívají akumulaci dividend zvýší hodnotu společnosti na svůj úkor oproti těm co si dividendu nechají vyplatit a ještě společnost navýší hodnotu díky reinvestované dividendě skupiny reinvestorů. Doufám, že jsem to popsala výstižně a bude to pochopeno 🙂

Děkuji za odpověď Marcela

Dobrý den Marcelo,

děkuji moc za dotaz 🙂 Přesně tak, akumulační ETF reinvestují dividendy, které jim vyplácejí jednotlivé společnosti, samy do sebe bez jakýchkoliv dalších nákladů. Díky tomu cena akumulačních ETF roste rychlejí než u distribučních ETF. Vy jako investorka tedy nedostáváte více kusů ETF, ale ty vaše ETF rostou lépe na hodnotě, protože dividendy jsou reinvestovány a akumulují se místo toho, aby se vyplácely investorům. Tedy roční procentuální růst u akumulačních ETF bude vyšší než u distribučních (cena každého 1 kusu ETF, které máte, se zvyšuje). Je to jasnější? 🙂

Mějte se krásně

Eva