Tak je to tady. Pokles portfolia přes 15 %. Co s tím? Má vůbec ještě smysl investovat? Měla bych změnit investiční strategii? O kolik jsem vlastně přišla při investování v roce 2022? Tak to všechno se dozvíš v článku, kde už podruhé transparentně ukazuji celé své portfolio!

Shrnutí roku 2022: Jaké investiční cíle jsem (ne)splnila?

Nejprve jako vždy stručné shrnutí cílů, které jsem si dala v minulém roce:

- Pokračovala jsem ve všech svých pravidelných investicích.

- Vychytala jsem (a stále vychytávám) poklesy na trzích. Plusem aktuálních poklesů akciového trhu je to, že všichni můžeme nakupovat levněji. Investovat nyní se vyplatí více než koncem roku 2021.

- Pokračuji v investicích i teď, když jsou akcie a ETF levnější. Tím průměruji cenu nákupů a zvyšuji svůj potenciální růst v budoucnu.

- Nepodařilo se mi koupit druhý investiční byt. Vzhledem k nelehké situaci na nemovitostním trhu a vysokých úrokových sazbách na hypotékách se přiznám, že jsem se o to ani příliš nesnažila 😀

PS: Článek z loňska o tom, jak se vyvíjelo mé portfolio v roce 2021, si můžeš přečíst zde.

Pokles portfolia na akciovém trhu –15 %

Tak, teď se pojďme podívat na to, v jak hluboké ztrátě se vlastně octlo moje akciové investiční portfolio v roce 2022. V tomto roce jsem si vyzkoušela na vlastní kůži, jaké to je být v poklesu přes 15 %…

Započítala jsem sem všechny ETF, akcie, ale také REIT nebo zlato, které jsem nakupovala přes ETC. Investice pravidelně zapisuji do programu Portfolio Performance, který mi sleduje vývoj mého portfolia.

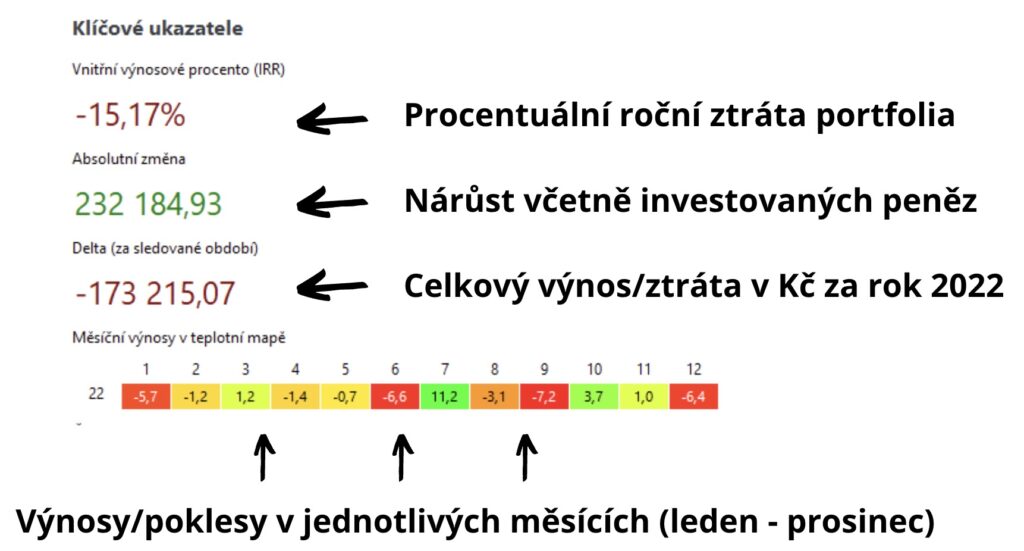

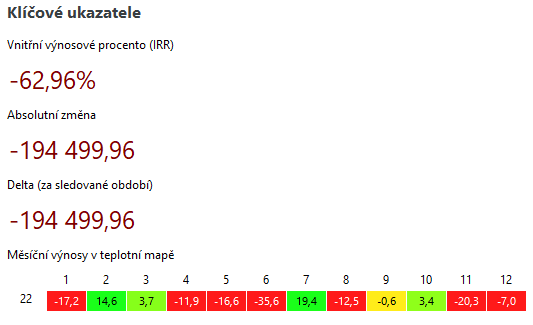

Co znamenají čísla na obrázku?

Vnitřní výnosové procento prozrazuje roční pokles mých investic. V roce 2022 poklesly mé investice na akciovém trhu o 15,17 %.

Absolutní změna ukazuje absolutní změnu v mém portfoliu v korunách. Tedy na konci roku 2022 mám investováno o 232 185 Kč více, než jsem měla na konci roku 2021. Pozor, toto NEJSOU růsty mých investic, jsou zde započítány i peníze, které jsem investovala v průběhu roku.

Delta za sledované období zobrazuje výnos/pokles mých investic v korunách. O tolik mé portfolio pokleslo v roce 2022. NEJEDNÁ se o REALIZOVANOU ztrátu, protože jsem investice nevybrala. Vybrat peníze v poklesu by byla ta největší chyba.

Měsíční výnosy v teplotní mapě ukazují volatilitu mého portfolia. Tedy v jakých měsících jsem byla v plusu, v jakých v mínusu a o kolik. Ve 4 měsících jsem byla plusu a ve zbývajících 8 měsících v mínusu.

Chtěla bys také sledovat vývoj svého vlastního portfolia? Mrkni na můj video návod, jak můžeš využít program Portfolio Performance, který je ZDARMA!

Pokles portfolia přes 170 000 Kč!

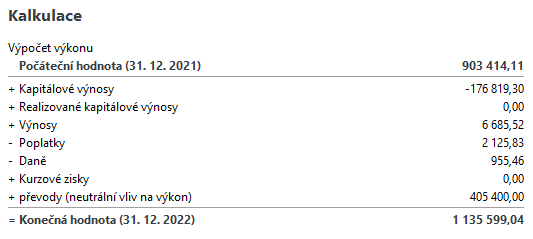

Tady je ještě podrobnější celková kalkulace mého portfolia na akciovém trhu za rok 2022 v korunách.

Kapitálové výnosy značí růst/pokles investic, které jsem neprodala. Hodnota se může každý den měnit.

Realizované kapitálové výnosy znamenají investice, které jsem prodala se ziskem. V tomto roce jsem neprodala žádné investice.

Výnosy jsou shrnutím dividend, které jsem obdržela na účet.

Odečtou se poplatky brokerovi a daně a jsme na aktuální hodnotě mého portfolia na akciovém trhu.

Proč jsem ve ztrátě?

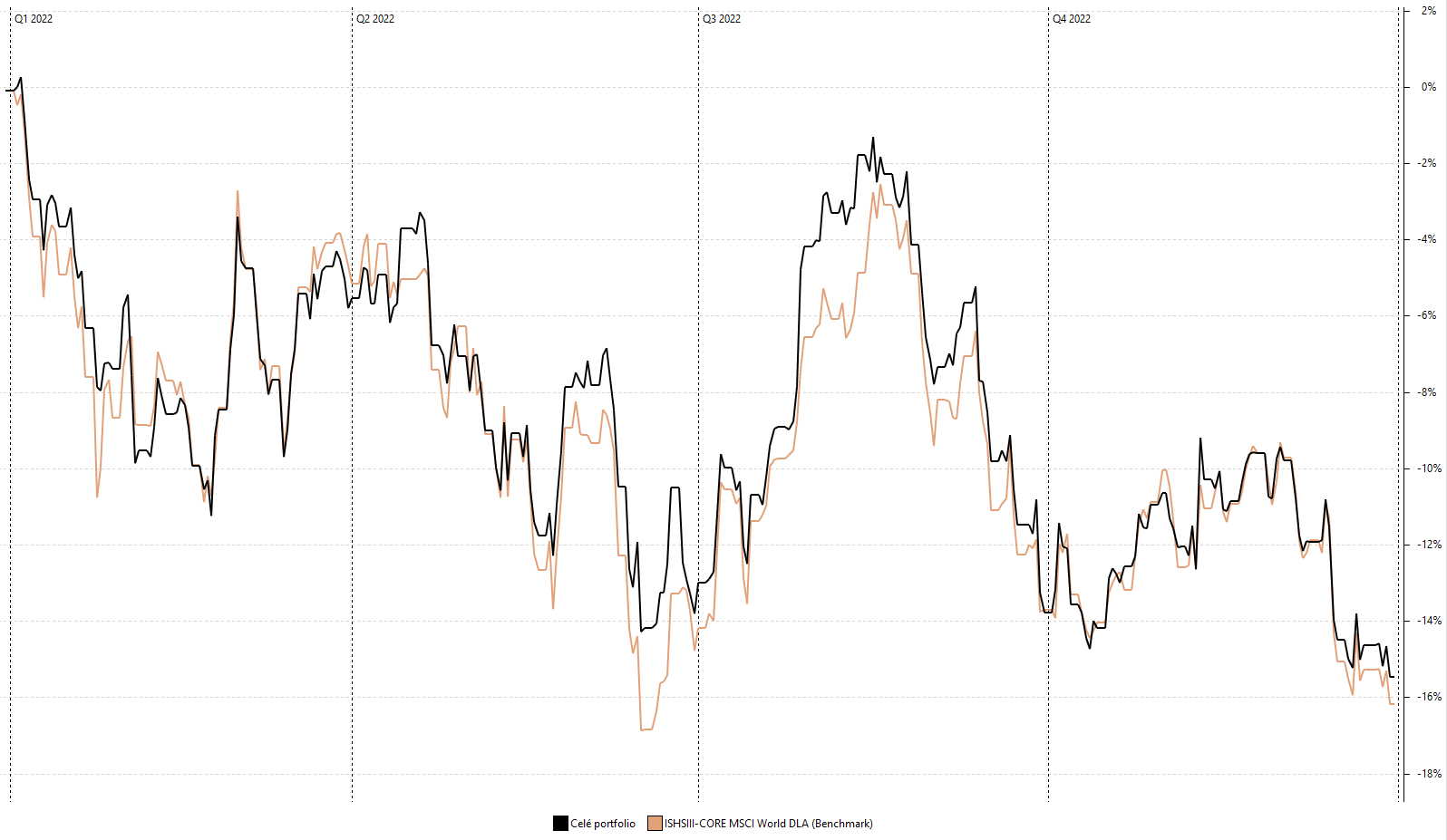

Možná se ptáš, proč jsem se vlastně dostala do ztráty. Ve svém portfoliu investuji především do ETF (plus do několika vybraných akcií). Nesnažím se o to porážet trh, ale jdu „s trhem“. To znamená, že když akciové trhy jdou nahoru, tak i moje portfolio jde nahoru (a naopak).

Protože akciové trhy v roce 2022 klesaly, moje portfolio šlo dolů spolu s nimi. Možná si říkáš, že bych měla změnit strategii a investovat jinak, aby se to už příště nestalo…

Změním svoji investiční strategii?

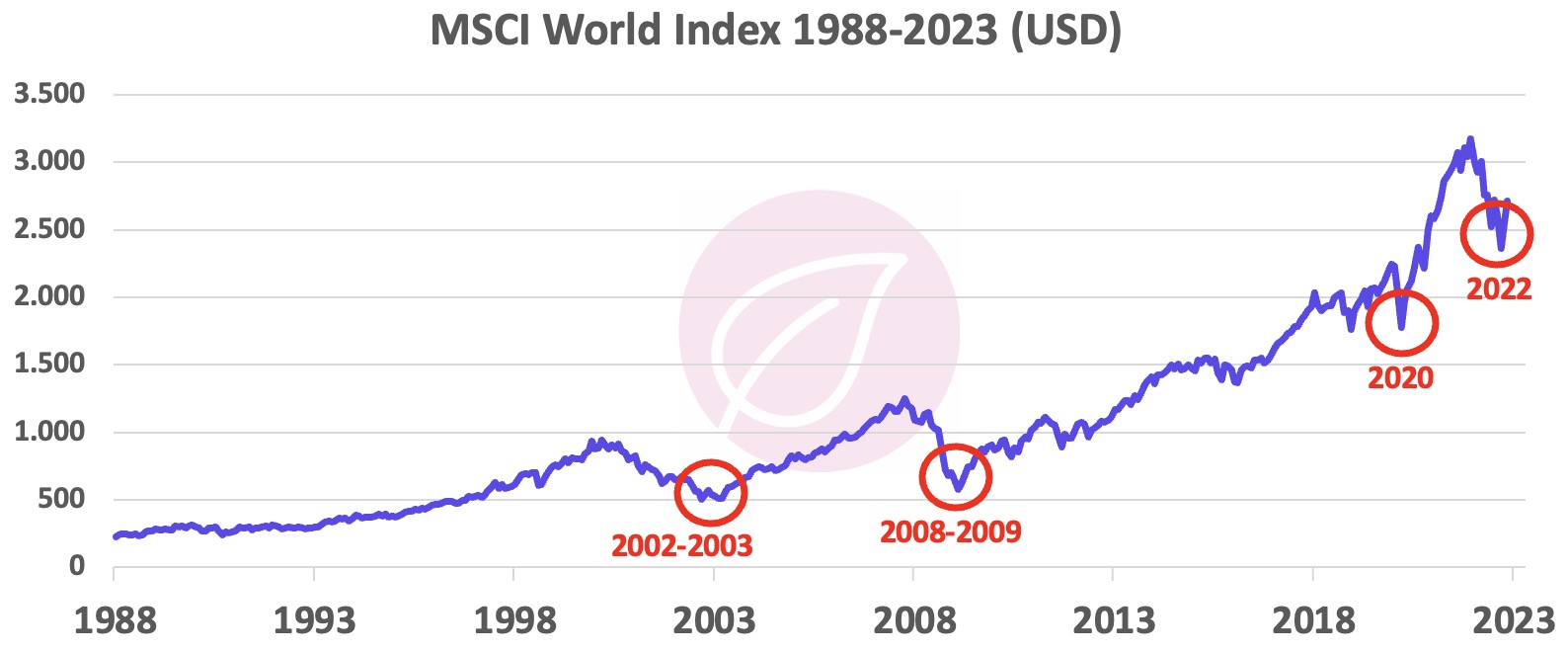

Rozhodně NE! Mám dlouhý investiční horizont a vím, že poklesy na trzích jsou normální. Docházelo k nim v minulosti a bude k nim docházet také v budoucnu. Historie nám naopak ukazuje, že právě poklesy byly v minulosti tou nejlepší příležitostí k investování!

Pokud tedy chci v dlouhodobém horizontu co nejlepší zisky, musím u investování vydržet a NEMĚNIT INVESTIČNÍ STRATEGII, když jsou právě trhy v poklesech. Historie nám totiž ukazuje, že kdo vydržel a investoval při krizích třeba ještě více peněz, mohl dosáhnout toho nejzajímavějšího zhodnocení.

Krypto portfolio: v mínusu přes 60 %

Zatímco na akciovém trhu dlouhodobě pravidelně investuji a využívám strategii Dollar Cost Averaging (pravidelné nákupy) tak u kryptoměn je moje strategie ukázkově špatná (čti žádná)! 😀

Do bitcoinu jsem investovala dvakrát v životě, pokaždé, když byl právě nahoře. Naposledy se to stalo koncem roku 2021, kdy jsem při prvním mírném poklesu zainvestovala, abych pak následně viděla klesat kryptoměny do hlubin.

Na tom můžeš dobře vidět, jaký rozdíl může udělat to, když má člověk investiční strategii a když ne…

Krypto považuji jen jako zajímavé „doplnění“ svého portfolia a nemám žádnou pořádnou strategii. A to mě dovedlo v roce 2022 s mými krypto investicemi do více než 60% ztráty. Tuto ztrátu jsem samozřejmě nerealizovala a dokud krypto neprodám, tak je to jen číslo 😊

Tento pokles mého krypto portfolia mě samozřejmě mrzí (už proto, že jsem se nepoučila a zopakovala stejnou chybu, jakou jsem udělala už koncem roku 2017) ale zároveň se z něj nehroutím.

Bitcoin činí aktuálně cca 5 % mého portfolia a já věřím, že v budoucnu zase uvidíme jeho zajímavý růst (jako tomu bylo po poklesu v roce 2018). No a pokud ne, budu to brát jako ponaučení a chybu, za kterou sice zaplatím, ale nepřivede mě na mizinu 😊

P2P půjčky v roce 2022

Teď se pojďme podívat na P2P půjčky. P2P půjčky se už od koronakrize potýkají spíše s problémy, než aby přinášely zajímavé zisky.

Negativně se vyvíjí platforma Mintos. Výnos z investovaných peněz je sice stále přes 10 %, ale cca polovinu svých peněz mám v procesu vymáhání. To neznamená, že peníze by byly ztraceny, ale může se stát, že o část z nich přijdu. Své investice na Mintos jsem aktuálně pozastavila a budu situaci sledovat.

Na Bondoře jsem měla v programu Go & Grow výnos cca 5,3 %. Není to zdaleka 6,75 %, které Bondora v tomto programu promuje a s rizikovostí P2P tento výnos příliš smysl nedává. Já si Bondoru stále nechávám, jednak kvůli diverzifikaci a také proto, abych měla přehled, jak se P2P půjčky vyvíjejí.

Na českém Bondsteru byl můj úrok byl v loňském roce cca 9,4 %. I zde je zhruba polovina mojí EUR investice v prodlení více než 60 dní, jelikož mám na Bondster ale velmi nízké investice, tak je nechávám běžet, abych pro vás mohla sledovat další vývoj.

Kolik jsem vydělala na nájmu?

Tak, a teď se dostáváme k poslední složce mého portfolia, a to je můj investiční byt.

Zisk čistě na nájmu byl cca 6,6 %. Pokud bych započítala také růst hodnoty bytu, byla bych samozřejmě někde jinde. Byty v oblasti se nyní prodávají za více než dvojnásobek ceny, za kterou jsem byt kupovala.

V kalkulaci počítám pouze zisk z nájmu, protože momentálně nemám v plánu byt prodávat.

Shrnutí a strategie pro příští rok

I když jsem byla v roce 2022 se svými investicemi v mínusu, tak nezoufám a pokračuji dále v investování! Vím totiž, že mám dlouhý investiční horizont a že právě poklesy jsou tou nejlepší příležitostí k nákupu.

Jsem ráda, že mě poklesy mého portfolia příliš nestresují, tedy očividně investuji v souladu se svým rizikovým profilem. Nejsem příliš rizikově averzní a je mi jasné, že pro větší zisky v budoucnu musím zvládnout větší poklesy v průběhu investování, což mi nedělá problém.

Plány na rok 2023

A moje plány v roce 2023? Kromě toho, že budu pokračovat ve svých pravidelných investicích na akciovém trhu, tak v případě, že budu mít více hotovosti, nebudu se bát ji investovat.

Dále také plánuji vyzkoušet dalšího brokera. Chci zkusit investování u brokera XTB, který zvažuje výhledově přidat možnost nakupovat frakční akcie, což mi přijde zajímavé (zatím to využívám pouze u brokera Trading 212).

No a co připravuji pro vás? Můžete se těšit na spoustu novinek na Investování pro holky! Pořádně se do toho v tomto roce opřeme. Tak sleduj Investování pro holky na sociálních sítích, ať ti žádná novinka neunikne! 😊

PS: Pokud by tě zajímalo, jak sledovat své portfolio v programu Portfolio Performance, který jsem použila také pro účely tohoto článku, můžeš mrknout na můj návod na YouTube!

Autorka článku: Eva Kellermann

Pozn: Veškeré informace na webu jsou určeny pouze ke studijním účelům. Autorka není finanční poradkyní, neposkytuje poradenství a informace neslouží jako konkrétní investiční doporučení. Investování je rizikové a minulé výnosy nezaručují budoucí zisky.

Zkuste přemýšlet nezavisle: BRK-B přineslo v průměru 20% ročně v průběhu posledních 59 let.

Dobrý den Jane,

já přemýšlím nezávisle 🙂 BRK-B je určitě fajn, ale nechci mít všechny své peníze jen v jedné akcii, pro mě osobně je důležitá diverzifikace. Navíc BRK-B je velmi spojena s osobou Warrena Buffetta, který tam rovněž nebude věčně, a i on sám laické veřejnosti doporučil v minulosti indexové fondy, pokud nechtějí zabývat analýzou jednotlivých společností. Pokud člověk investuje jen do jedné společnosti, tak musí mít dobrý přehled o tom, co se tam právě děje 🙂 Za mě může být fajn pro lidi, které investování alespoň trochu baví, mít v portfoliu třeba i nějaké akcie, ale nemyslím si, že pro většinu lidí bude vhodné vsázet vše na 1 konkrétní akcii.

Přeji krásný den

Eva

Koupila jsem BRK-B v roce 2007 a jsem spokojená. Jsem na dvojnásobku a 2x ročně chodí dividendy. BRK-B není „jenom Buffet“.

K tomu držím pár ETF, která jsem od roku 2007 poprvé zkontrolovala NEDÁVNO. Jsem typ “ Kup akcie a na 20 let na ně zapomeň“ :- )

V 55 letech začínám řešit výběr renty dle pravidla 4%.

Vydržte, v polovině se to zlomí a jede to samo

Dobrý den,

BRK-B není jedna akcie, ale holding, který obsahuje desítky společností.

Přeji vám pěkný den

Dobrý den Ivo,

máte pravdu, to jsem napsala špatně, děkuji za opravu 🙂 Na druhou stranu pořád je to dost spojené s Buffettem a stále člověk nemá takovou diverzifikaci jako se světovým ETF. Je to samozřejmě o osobních preferencích s čím se kdo cítí více v pohodě.

Děkuji za komentář

Eva

Dobrý den,

mě téma investování opravdu hodně zajímá, proto mě to nedá a musím Vás opravit 🙂

Kolem ETF je spousta mýtů, tím hlavním je diverzifikace. Index je tvořen podle tržní kapitalizace. Tím se stalo, že např. S&P 500 sice obsahuje 500 firem, ale je z 80% tvořen 20 firmami. Z toho z prvních 10 společností jich je 5 ze sektoru IT… O žádné diverzifikaci tedy nemůže být řeč.

Stejně to funguje i se „světovými ETF“. ETF vznikly, aby si drobný investor mohl nakoupit portfolio za nízký poplatek. Nevznikly kvůli diverzifikaci!!! Jestliže si náhodně vyberete 20 akcií, bude vaše portfolio více diverzifikováno než při nákupu ETF sledující S&P 500.

Přeji vám pěkný den

Neviem, ako ste na to prisli, ale prvych 20 firiem v S&P 500 tvori 37%. To je dost velky rozdiel oproti 80%. Z prvych 10 firiem su zo sektoru IT 3 firmy, dohromady tvori IT 25,45%. A zhodou okolnosti je BRKB na 6. mieste. 😉

Zdroj:

https://www.ishares.com/uk/individual/en/products/253743/ishares-sp-500-b-ucits-etf-acc-fund

Dobrý den,

není nerozumné investovat do frakčních akcií, které nejsou cennými papíry a tudíž budete muset platit 15 % daň z příjmu?

Dobrý den Filipe,

tohle je zatím za mě dost nejasné jak funguje danění frakčních akcií, ani daňoví poradci v tom nemají jasno a myslím, že ani úřady 🙂 Navíc to může být u každého brokera jiné v závislosti na tom, jak frakční akcie vzniká.

Co se týče frakčních akcií u Trading 212, kde je nakupuji, tak fungují na stejném principu, jako normální akcie. Viz jejich vyjádření: „When you purchase shares on the Trading 212 platform, you are the beneficial owner, while we hold the shares on your behalf in an omnibus account in custody of our execution intermediary (Interactive Brokers). This means that you will benefit as an owner, even though the shares will be registered in an intermediary’s name. With that being said, it will not make a difference in the ownership when you purchase a fractional or full share of any stock.“

Za mě to aktuálně není důvod jich nevyužívat, pokud v budoucnu dostaneme jasné vyjádření od autorit o tom, že všechny frakční akcie budeme muset danit, ať už vznikají jakkoliv, tak to možná přehodnotím 🙂

Mějte se krásně

Eva