Kolik mi v minulém roce vynesly investice a jaké jsou mé finanční cíle pro rok 2020? Mám pro tebe shrnutí minulého roku s konkrétními čísly i plán pro následující rok. Věřím, že tě mohou motivovat a popostrčit k akci!

2019: P2P, ETF, nemovitost a Bitcoin

S lednem přicházejí novoroční předsevzetí. Já ale začínám zhodnocením roku minulého. Abych věděla, čeho chci dosáhnout a správně nastavila své finanční cíle, tvořím si stručnou rekapitulaci, která mi pomůže.

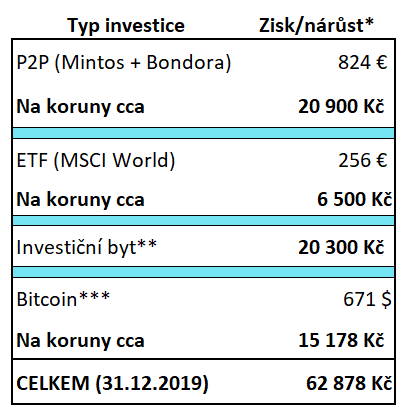

Tabulku s tím, jaké změny zaznamenaly investice z mého portfolia v roce 2019, s tebou sdílím níže. Třeba namotivuje i tebe!

*Jelikož daně budu řešit až v únoru/březnu, tak se jedná o hrubý výnos z investic.

** Investiční byt

Výpočet: Nájem – měsíční splátka hypotéky – poplatky za energie atd. = čistý zisk

V tabulce uvádím, kolik jsem z bytu získala po zaplacení všech poplatků a hypotéky za posledních 7 měsíců, kdy byt mám. Jedná se o čistý zisk, který mi v případě bytu přistál a zůstal na účtu (před zaplacením daně). Částka je pouze orientační a každý si ji musí spočítat s ohledem na jeho situaci. Neřeším například zhodnocení bytu, které u mě zatím nehraje velkou roli, protože byt mám jen pár měsíců.

*** Bitcoin

I když jsem u Bitcoinu za poslední rok v plusu, za celou dobu, co Bitcoin mám, se pohybuji v mínusových hodnotách. Sama považuji Bitcoin spíše za spekulaci hlavně kvůli jeho volatilitě. I tak je Bitcoin již delší dobu součástí mého portfolia a zatím na tom neplánuji nic měnit.

Co znamenají výnosy z mých investic a jak jsem k nim vlastně došla?

Výnosy z investic v tabulce neznamenají, že mám všechny tyto peníze v kapse. Zatímco u nemovitosti se jedná o reálné peníze, které mi přibyly na účtu, například u ETF nebo Bitcoinu počítám navýšení hodnoty mé investice za poslední rok. Kdybych nyní peníze vybrala, byla bych za poslední rok o tuto částku bohatší než v loňském roce.

Někomu se může se zdát, že pletu jablka s hruškami (zisk a zhodnocení). Každý výpočet má ale svá pro a proti. V mojí konkrétní situaci mi dává tento přehled smysl a nejlépe reflektuje moje zisky a nárůsty investic za poslední rok.

Jak se mohou investice vyvíjet v budoucnu?

Určitě přijdou roky, kdy budou investice kolísat a dostanu se pravděpodobně i do mínusu (například při očekávané krizi). Proto je pro mě důležité investovat dlouhodobě a vědět, že peníze, které investuji, nebudu hned tak potřebovat. Nechávám si dostatečnou rezervu na spořicím účtu, jak vysokou zjistíš dále v článku. Teď už ale k plánům na následující rok, které tě určitě budou zajímat!

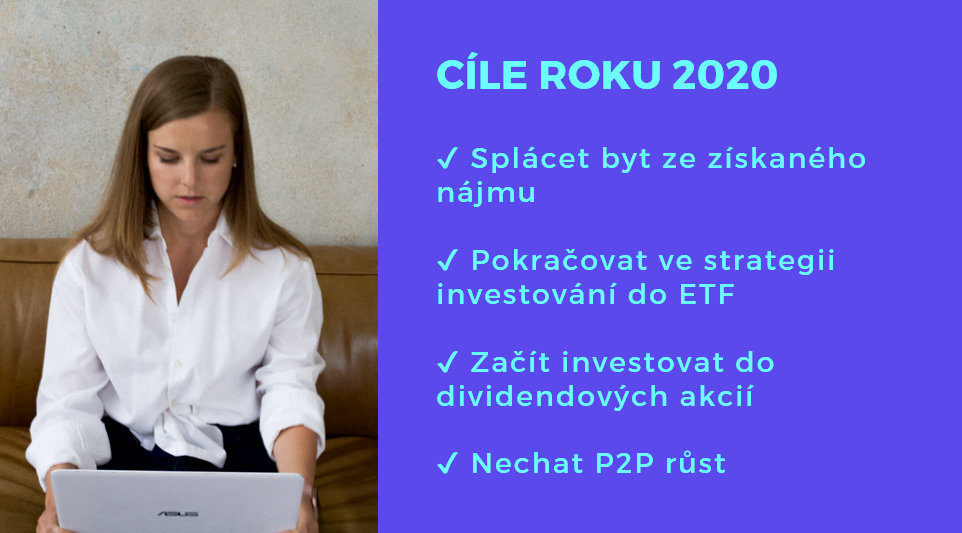

Plány na rok 2020: Do čeho budu investovat?

Jak už jsem uvedla výše, investice mohou kolísat nahoru dolů a zisky z roku na rok jsou spíše orientační. Moje plány pro následující rok proto neukazují, kolik bych měla v příštím roce získat, protože odhadovat růst trhu nedokážu. V tabulce uvádím, jak plánuji své portfolio rozšířit a kam budu investovat.

V tabulce můžeš vidět, jaké je aktuální procentuální rozdělení mých financí a jak by se mělo v příštím roce proměnit.

Hlavní cíl: Diverzifikace portfolia

Investice jsem seřadila od nejméně riskantních (běžný a spořicí účet nejsou investice, ale uvádím je pro kompletní obrázek) k těm, které považuji za nejvíce rizikové. Mým cílem pro příští rok je hlavně lépe diverzifikovat portfolio.

Peníze na běžném a spořicím účtu budou místo původních 29 % financí činit jen 25 %, protože na účtech ztrácejí na hodnotě. Nechávám si dostatečnou rezervu (se kterou bych vyžila cca 6 měsíců) pro případ potřeby.

Lehce navýším investici do nemovitosti, která mírně roste z měsíce na měsíc díky splátkám hypotéky. Plánuji také vyšší investice do ETF, kde mám momentálně pouze 6 % mých financí. Do ETF investuji každé 3 měsíce zhruba stejnou částku, díky čemuž dosahuji průměrné ceny za ETF.

Více o investicích do ETF najdeš v mém e-booku Jak začít investovat: Praktický návod pro holky.

V roce 2020 se chci začít věnovat investování do dividendových akcií. Mohou mi přinést drobný pravidelný přísun financí na účet, což pro mě znamená další motivaci. Tématu dividendových akcií se budu věnovat na blogu.

Jak už jsem uvedla v článku o svém současném portfoliu, do P2P jsem investovala jednorázově a již nebudu své investice navyšovat. Nemám v plánu peníze vybírat, ale kvůli zvýšení investic do dalších kanálů by mělo procento investované do P2P lehce poklesnout.

Na posledním, dle mého nejrizikovějším místě, se nachází Bitcoin. Krypto má v mém portfoliu stálé místo, ale další investice ani výběry nechystám. Z hlediska investic za mě tedy 0% rozdíl. To, jak se bude vyvíjet kurz Bitcoinu a jak vysoké procento z mých peněz nakonec bude mít, je ve hvězdách.

Musím se přiznat, že mám velkou radost z ohlasů na můj blog a e-book a těším se na to, až spolu budeme investovat i v novém roce! Dej mi vědět do komentářů, jaká témata by na blogu zajímala tebe 😉

Pozn: Veškeré informace na webu jsou určeny pouze ke studijním účelům. Autorka není finanční poradkyní, neposkytuje poradenství a informace neslouží jako konkrétní investiční doporučení. Investování je rizikové a minulé výnosy nezaručují budoucí zisky.

Můžu se zeptat, proč už neplánuješ navyšovat investice do P2P? Úroky třeba na Mintosu jsou podle mě celkem slušné, takže by mě zajímala ta motivace. 🙂

Jinak co se týče témat, zajímalo by mě hodně nějaké „etické investování“ (nevím, jestli máš třeba zkušenost s nějakým zeleným investováním či je ti tohle téma nějak blízké). Jen člověk taky trochu řeší, co svými penězi vlastně podporuje. 🙂

Ahoj Pavli, děkuji za komentář 🙂

Do P2P už nechci investovat více, protože už teď tam mám kolem 30 procent – investovala jsem tam jednorázově docela dost peněz. Úroky jsou u P2P super, ale taky je třeba zvážit, že se jedná o investici mladší než třeba akcie a neprověřenou krizemi, takže není úplně jasné, co nastane, až krize přijde. Teď chci trochu více diverzifikovat a začít s jinými typy investic, proto právě koketuji s těmi dividendovými akciemi, které mi přijdou zajímavé.

Co se týče etického investování, tak momentálně sleduji 5 firem, z nichž si chci v příštím roce 1 nebo 2 vybrat a investovat. A jedna z nich je právě zaměřená na zelenou energii. Jakmile je budu mít více nastudované, zveřejním celý seznam s popisem a můžeš si vybrat podle toho, která ti pasuje! 🙂

Měj se, Eva

Díky moc za vysvětlení. 🙂

A super, těším se moc na článek a na tvoje zkušenosti, na to jsem hodně zvědavá. 🙂

Hezký den,

Přidávám se k zajmu o tématu etického investování. Taky mě to zajímalo a ráda bych se dověděla vic. Také jsem přemýšlela o dividendach, jenomže já mám problem koupit třeba akcie Philip Morris byť mají slušnou dovidendu, protože se nechci vědomě podílet na tabákovém průmyslu a škodit jiným. Stejně tak mam problém investovat do fondů, když nevím do jakých firem davaji peníze a jak se ty firmy v reálu chovají. Investování je pak s takovým pohledem těžké. ????

Pěkný den,

super, děkuji za komentář a zájem, už na tom pracuji! 🙂

Eva

Ahoj,

líbí se mi tvoje uvažování o investicích, i jak hezky a srozumitelně o tom píšeš. Stejně tak snaha o diverzifikaci- velmi důležité:-) Z mého dosavadního výzkumu trhu a poznatků mi tady chybí (možná to jen neuvádíš) peníze, čistě cash pro případ všemožných scénářů (viz Řecko 2015 a mnohé další pravděpodobnosti) a stejně tak komodity, které jsou oproti akciím levné a býčí trend je teprve čeká, oproti „přepáleným“ akciím (zlato meziročně takřka 20%, stříbro bezmála 16%). Ty nakonec taky mohou dobře sloužit svou rychlou likviditou. Jen úvaha..

Ještě by mě zajímalo, jak lze dosáhnout 20.000Kč výnosu měsíčně z bytu, na který je hypotéka?

Držím palce, ať se dílo i nadále daří.

Ahoj Adame,

jsem ráda že se ti můj blog líbí 🙂

Zároveň díky za podnětné poznámky k věci. Co se týče zlata nebo stříbra, zatím jsem neinvestovala, ale určitě se tomu budu věnovat. Máš pravdu, že pro diverzifikaci je to důležité a když půjdou akcie dolů, komodity se budou hodit.

Cash žádný nemám, peníze mám v různých bankách, navíc jsou pojištěné evopským systémem pojištění vkladů (pravda, nikdo to zatím neotestoval a stát se může cokoliv). I tak vidím větší riziko toho, že se ke mě domů někdo vloupe a okrade mě. Jasně, můžu mít trezor apod., ale osobně momentálně nevidím tak velkou potřebu toto řešit. Samozřejmě se to může změnit.

Výnos z bytu není 20 000 Kč měsíčně, bylo to shrnutí minulého roku, takže je to 20 300 za cca 7 měsíců (byt jsem letos koupila) po zaplacení hypotéčních splátek. Čistý výnos je cca 3 000 Kč měsíčně. I tak si myslím že je to fajn, když hypotéka pokryje splátky na byt a navíc přinese nějaký měsíční příjem navíc.

Měj se, Eva

Ahoj, myslím, že by bylo vhodné doplnit tabulku o zhodnocení v %, jelikož zhodnocení v Kč je nesměrodatná informace, když nevíme, kolik jsi do jednotlivých investic vložila. Nicméně chápu, že nemusíš chtít uvádět přehled svého majetku veřejně na netu. Pak bych tedy uvedla pouze procentní zhodnocení. Pod 1. tabulkou uvádíš, že částka 20 300 Kč je hodnota, kterou měsíčně získáš z bytu, přičemž nezohledňuješ zhodnocení bytu, což se mi zdá nereálné.

Ahoj Nikol,

ano procentuální zhodnocení je taky možnost, možná pro někoho lepší. Článkem jsem ale chtěla spíše motivovat a ukázat nějaké konkrétní částky. Kolik procentuálně můžu získat na jednotlivých investicích uvádím i u dalších článků, takže si pak každý může přibližně spočítat, kolik jsem pro takové zisky musela investovat. Máš pravdu, že vyloženě takto explicitně to na netu ukazovat s konkrétními čísly a procenty nechci.

Informaci u bytu jsem měla popsanou špatně – za to se omlouvám. Myslela jsem to jako výnos z bytu za celou dobu co ho mám, špatně jsem se v popisu vyjádřila. Je to tedy zisk, který jsem získala za celou dobu co byt mám, tedy za 7 měsíců.

Díky za upozornění, Eva

Dobrý večer. Přiznám se, že by mě zajímal článek pro maminky na rodičovské dovolené. Jak si přilepšit s tím málem. Kde by to bylo bez velkých rizik ale i slušné zároveň.

Dobrý den Zdeňko,

moc děkuji za zprávu. Ono kompletně bez rizik to při investování bohužel není nikdy, s tím musí člověk počítat.

Například při investici do indexových fondů jde začít opravdu s málem, ale investice roste a klesá v čase. Tedy například když přijde krize a s ní pokles na burze, investovaná částka se dočasně sníží. Při takových typech investic je proto vhodné investovat s dlouhodobým horizontem (min. 10-15 let).

Na momentální přilepšení mohou být například P2P půjčky, ale zase je zde potřeba počítat s riziky. Podle mého názoru s vyššími, než při investování na burze. Napsala jsem na toto téma článek zde: https://investovaniproholky.cz/p2p-pujcky-mintos-zkusenosti/

Pokud by vás pak zajímalo dlouhodobější investování třeba ve smyslu spoření pro dítě, mrkněte se na můj článek o Portu. To nabízí podle mého velmi zajímavou možnost zhodnocení právě pro děti: https://investovaniproholky.cz/portu-recenze/

Zamyslím se, jak bych mohla zpracovat článek vyloženě pro maminky s podobnými tipy, děkuji za nápad 🙂

Přeji krásný den

Eva

Ahoj, jak to máš s penzijním/jiným pojištěním/spořením? Máš nějaké? Nebo bereš tyto investice i v podstatě, že tě zabezpečí za několik desítek let na důchod? Zvažuji dát peníze do P2P složeným úročením a cílem použít je za 30 let třeba právě na ten důchod. Asi to není tak bezpečná forma jako klasické penzijní pojištění někde v bance, ale zároveň nebudu muset každý měsíc platit mnohonásobně víc peněz a nechám peníze „pracovat“ a na důchod se namnožit. Nebo je dobré mít kombinaci obojího? Jsem noob v investicích tak budu ráda za rady. Díky za odpověď 🙂

Ahoj Petro,

investice do P2P určitě nejde považovat za náhradu penzijního pojištění. Jde o odlišné věci z hlediska rizika – P2P má zatím poměrně krátkou historii a neví se, jak přežije krizi. Tedy mohlo by ti přinést super zisky, nebo také bys mohla přijít o všechno. Za mě je nejdůležitější diverzifikace. Tedy ideálně si vybrat různé investiční způsoby a způsoby šetření na důchod a nemít všechny peníze na jednom místě.

Osobně mám peníze hlavně na burze (ETF), v P2P, v nemovitosti a část i na spořicím účtu, který je mým bezpečnostním polštářem pro všechyny případy. Penzijní připojištění žádné nemám, ale je to spíše moje osobní volba. Za sebe na dlouhodobé bázi věřím hlavně investování do ETF a také do nemovitostí. P2P je pro mě spíše doplněk pro diverzifikaci. Snad jsem ti trochu pomohla 🙂

Právě píšu článek o výhodách a nevýhodách investování do ETF, P2P a nemovitostí, kde bude přehledně shrnuto, co který způsob znamená. Během pár dnů bude na blogu 😉

Měj se krásně, Eva

Ahoj Evi,

moc děkuji za odpověď a rady! Určitě to promyslím a vyberu více způsobů jak píšeš. Těším se na příští článek! 🙂